|

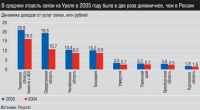

Главная / Анализ / Смена приоритетов Темпы роста бизнеса практически всех сотовых операторов сократились. Это связано в первую очередь с тем, что уровень проникновения услуг приблизился к 100%, а кое-где и превысил эту черту: возможности экстенсивного роста исчерпаны, динамика падает. На фоне коллег хорошо смотрится сотовая компания «Мотив» (316 место), объем реализации которой за 2005 год вырос на 55% (18 процентных пунктов к темпу 2004 года). Главных причин две. Разумная тарифная политика: в 2005 — 2006 годах тарифы «Мотива» были чуть не самыми низкими в регионе. Стратегия: практически все тарифные планы «Мотива» уже в 2005 году предусматривали бесплатные входящие. И когда с 1 июля 2006 года с вступлением в силу принципа «платит звонящая сторона» операторам пришлось пересматривать тарифы, чтобы покрыть выпавшие доходы, «Мотив» работал как прежде. Это не могло не отразиться на лояльности клиентов. Компания еще и использовала ситуацию в своих интересах, проведя рекламную акцию под лозунгом «Мы не повышаем цены после 1 июля». Из всего сектора связи, телекоммуникаций и информационных технологий наиболее широко в рейтинге представлены операторы связи: масштабы их бизнеса значительно больше. Это связано с более массовым характером оказываемых ими услуг с одной стороны и значительно меньшим количеством конкурентов на рынке — с другой. К примеру, если операторов сотовой связи в Свердловской области четыре, то ИТ-компаний — больше сотни. Сегмент телекоммуникационных услуг в последнее время вообще бурно растет: результат 2005 года — 75%; в 2006м, по прогнозам, будет не меньше. Пока специализированные телекоммуникационные компании в топ-400 не вошли. Крупные игроки, например Ростелеком, не имеют отдельных «уральских» юридических лиц и не попали в рейтинг по методическим ограничениям. Регионалы пока невелики. Самая яркая тенденция сегмента — укрупнение игроков. Высокая динамика рынка привлекает на региональный рынок федеральные и международные компании. За последние полтора года произошел целый ряд сделок слияний и поглощений. Так, ЗАО «ПрестижИнтернет» (российская «дочка» голландской компании Enforta BV) купило екатеринбургского провайдера ООО «Трон», работающего под торговой маркой NETPROVODOV.RU. Компания «Телесеть-Сервис» (торговая марка «КабiNET», Екатеринбург) отошла группе компаний «Национальные кабельные сети» (Москва). Региональные компании консолидируются и друг с другом. Пермский «ЭРтелеком-холдинг», занимающий 70% пермского рынка кабельного телевидения и 60% рынка широкополосного доступа в интернет, приобрел Удмуртскую управляющую компанию, удерживающую около 40% телекоммуникационного рынка этой республики.  Рост сотового бизнеса стал ключевым для успеха еще одного участника рейтинга, показывающего положительную динамику (18%), — ОАО «Уралсвязьинформ». В 2005м компания провела реструктуризацию бизнеса, объединив несколько собственных региональных сотовых операторов. Итогом стал ребрендинг в августе 2005 года: сотовый бизнес начал продвигаться под торговой маркой «Utel» (сегодня под этой маркой продается большинство услуг компании). Консолидация сотового бизнеса повысила его эффективность, а мощная рекламная кампания единого бренда привлекла значительное количество новых абонентов. Помимо сотового бизнеса большое влияние на финансовые результаты Уралсвязьинформа оказало развитие телекоммуникационных услуг на базе NGNсети нового поколения, а также развитие услуг интернетдоступа (в частности на рынок вышло пользующееся популярностью коробочное решение по широкополосному доступу ADSL). Рост сотового бизнеса стал ключевым для успеха еще одного участника рейтинга, показывающего положительную динамику (18%), — ОАО «Уралсвязьинформ». В 2005м компания провела реструктуризацию бизнеса, объединив несколько собственных региональных сотовых операторов. Итогом стал ребрендинг в августе 2005 года: сотовый бизнес начал продвигаться под торговой маркой «Utel» (сегодня под этой маркой продается большинство услуг компании). Консолидация сотового бизнеса повысила его эффективность, а мощная рекламная кампания единого бренда привлекла значительное количество новых абонентов. Помимо сотового бизнеса большое влияние на финансовые результаты Уралсвязьинформа оказало развитие телекоммуникационных услуг на базе NGNсети нового поколения, а также развитие услуг интернетдоступа (в частности на рынок вышло пользующееся популярностью коробочное решение по широкополосному доступу ADSL).Развитию бизнеса ИТ-компаний способствовало прежде всего увеличение ИТ-бюджетов основных предприятий-заказчиков: банковского и страхового секторов, промышленности, энергетики и ОПК. В 2005 — 2006 годах отмечалось увеличение спроса со стороны крупных торговых сетей и особенно государственных органов. Если тенденция сохранится, по итогам 2006 года власти станут для ИТ-компаний заказчиком номер один.  Представители собственно ИТ-компаний (производители ПО, поставщики железа, интеграторы) в рейтинг также не вошли (за исключением «Клосс сервисез корпорейшн»: он как поставщик компьютеров и периферийного оборудования отнесен к отрасли «оптовая торговля»). Но это не значит, что ИТ-сегмент не развивается. В Урало-Западносибирском регионе по результатам 2005 года он достиг объема в 1 млрд долларов, что составляет примерно десятую часть общероссийского рынка. На Урале сегмент ИТ более динамичен, чем в среднем по России: в 2005 году 30% роста против 28% соответственно. На фоне общего объема можно выделить сегментылидеры. Так сегмент webдизайна вырос на 122%, ИТ-консалтинг — на 96%, ИТ-аутсорсинг — на 57%. Последние занимают незначительную долю в общем объеме услуг, но эксперты пророчат им бурный рост. Представители собственно ИТ-компаний (производители ПО, поставщики железа, интеграторы) в рейтинг также не вошли (за исключением «Клосс сервисез корпорейшн»: он как поставщик компьютеров и периферийного оборудования отнесен к отрасли «оптовая торговля»). Но это не значит, что ИТ-сегмент не развивается. В Урало-Западносибирском регионе по результатам 2005 года он достиг объема в 1 млрд долларов, что составляет примерно десятую часть общероссийского рынка. На Урале сегмент ИТ более динамичен, чем в среднем по России: в 2005 году 30% роста против 28% соответственно. На фоне общего объема можно выделить сегментылидеры. Так сегмент webдизайна вырос на 122%, ИТ-консалтинг — на 96%, ИТ-аутсорсинг — на 57%. Последние занимают незначительную долю в общем объеме услуг, но эксперты пророчат им бурный рост. Со своим уставом Металлоинвест потянулся к трубе Гори оно Будем шары надувать Силы небесные И дождь смывает все следы Слово генсека Куклы тоже люди Проигравших нет Главная / Анализ |

||

|