|

|

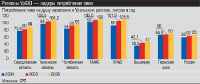

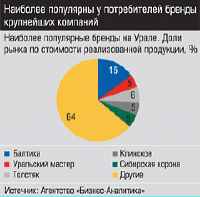

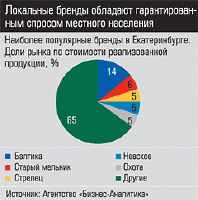

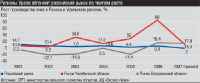

Главная / Новости / Конец пивонерии НапилисьДинамика рынка пива в России падает с 1999 года. Эксперты Союза российских пивоваров (СРП) объясняют это быстро растущей стоимостью акцизов. В 2005 году производство в отрасли увеличилось всего на 6% (это самый низкий показатель за последние 10 лет), а ставка акциза поднялась на 13%. Второй фактор влияния — неудовлетворенный спрос. По мнению аналитика ИК «Финам» Игоря Ермаченкова, именно он определил значительные темпы прироста (в среднем 30% в год) производства в России в конце 90-х. Сейчас рынок стремительно насыщается, а динамика его расширения падает.  Представьте озеро десятиметровой глубины площадью 50 тыс. кв. метров. А теперь представьте, что в нем не вода, а пиво. Такое чудо природы смогло бы сравнять потребление и производство пива на Урале: сегодня в регионе выпускается около 1 млрд литров пива в год, а выпивается 1,5 млрд литров. Эта диспропорция делает Урал интересным регионом для развития пивного бизнеса: здесь экономически целесообразно создание новых и расширение действующих производств. Представьте озеро десятиметровой глубины площадью 50 тыс. кв. метров. А теперь представьте, что в нем не вода, а пиво. Такое чудо природы смогло бы сравнять потребление и производство пива на Урале: сегодня в регионе выпускается около 1 млрд литров пива в год, а выпивается 1,5 млрд литров. Эта диспропорция делает Урал интересным регионом для развития пивного бизнеса: здесь экономически целесообразно создание новых и расширение действующих производств.  Исключением стал 2006-й год, показавший 9,8% прироста. Но это — то самое исключение, которое подтверждает правило. «Введение Единой государственной автоматизированной информационной системы, неразбериха с акцизами, а затем винный грузино-молдавский кризис сыграли на руку пивоварам. Вино и пиво — взаимозаменяемые продукты. Покупатель, не найдя на прилавке легкого вина, выбирал пиво», — отмечает Игорь Ермаченков. По словам председателя Совета Союза российских пивоваров Виктора Пятко, росту спроса способствовали теплая погода, а также повышение благосостояния населения: «Оно приводит к снижению продаж крепкого алкоголя, прежде всего водки, в пользу натурального вина и пива, то есть сравнительно более дорогих категорий в пересчете на литр чистого спирта». Данные британской исследовательской компании Euromonitor подтверждают: продажи водки в России действительно упали на 4% в натуральном выражении. Концентрация пивоваренного рынка в руках нескольких крупных игроков — характерная тенденция последних пяти лет. За это время доля малых и средних предприятий значительно сократилась, позиции гигантов индустрии усилились. В 2006 году, по исследованиям СРП, производство на независимых пивоварнях с объемом выпуска от 10 до 70 млн литров в год упало на 4 — 5%, а в отдельных случаях до 50%. Пиво не для малышейВ Уральском регионе 25 пивоваренных заводов. При этом 85% напитка производят пять лидеров отрасли, принадлежащих международным игрокам. Baltic Beverages Holding AB владеет крупнейшим на Урале заводом «Вена» (Челябинск), в Перми располагается филиал британской Sun Interbrew, завод «Патра» (Екатеринбург) и комбинат «Шихан» (Стерлитамак, Башкирия) принадлежат голландской Heineken, турецкая Efes Beverages Group владеет заводом «Амстар» (Уфа).   В то же время рост производства некоторых компаний достиг 30%, а у лидеров индустрии в 1,5 — 2 раза превысил среднеотраслевой. Благодаря модернизации и расширению завода «Вена» темпы роста производства в Челябинской области составили 88%: компания «Балтика» вложила 38 млн долларов, в результате мощности удвоились — с 220 до 450 млн литров в год.  Аналитики сходятся в том, что малые компании (10 — 30 млн литров в год), ориентированные на массового потребителя, в будущем исчезнут. Эксперты считают строительство новых небольших производств на Урале невыгодным: они не выдержат конкуренции с гигантами, бренды которых наиболее популярны среди уральцев. При этом микроигроки, специализирующиеся на брендах премиум-класса вроде «Тинькофф» (200 — 500 тыс. литров в год), останутся. Создание частных пивоварен в этом сегменте вполне возможно. Доказательством этому уже стало открытие в феврале 2007 года в Челябинске «Частной пивоварни Спиридонова», которая намерена выпускать 200 тыс. литров пива премиум-класса (180 рублей за литр) в год. «Сложившаяся ситуация на уральском рынке пива во многом объясняется общемировой тенденцией консолидации бизнеса, — отмечает PRменеджер исполнительного комитета СРП Владимир Кузнецов. — Консолидация — это признак зрелости, развитости рынка. Крупные компании располагают всеми необходимыми ресурсами для эффективной организации бизнеса: модернизации производства, контроля качества, внедрения инновационных технологий, совершенствования маркетинговых инструментов и системы дистрибуции. Ведущие игроки активизируют усилия прежде всего на двух последних направлениях. Малые и средние предприятия — это неотъемлемая часть отрасли, ее история. Но они не имеют ресурсов и достаточного опыта в организации маркетинга и дистрибуции — столь важных элементов ведения бизнеса в современных условиях острейшей конкуренции».  Быть ближе во всех смыслахКонкуренция на рынке пива сильна. Это видно хотя бы потому, что динамика роста цен на пиво дешевой, среднеценовой, лицензионной и премиум категорий уступает темпам инфляции. С 2001 года при инфляции в 60% среднеценовое пиво подорожало на 34,7%, премиум — на 38,6%. Только импортное с 2001 года выросло в цене сильнее инфляции — на 64,7%. Но произошло это изза увеличения пошлин на импортные продукты. «Российские компании все эти годы сдерживали рост цен на свою продукцию за счет внутренних резервов, в первую очередь — снижения рентабельности», — прокомментировал ситуацию Владимир Кузнецов.   «Очаково» в мае намерена открыть пивобезалкогольный завод в Тюмени проектной мощностью 120 млн литров пива в год. Директор ЗАО МПБК «Очаково» Владимир Антонов обосновывает выбор региона: «Тюмень отличается выгодным географическим положением. Этот город — важный транспортный узел, здесь пересекаются восточные и северные магистрали, как автомобильные, так и железнодорожные. Немаловажен и благоприятный инвестиционный климат, администрация области сама выступила с инициативой строительства завода у них». Губернатор Тюменской области Владимир Якушев пообещал продлить срок действия налоговых льгот по транспортному налогу и налогу на имущество и прибыль для строящегося предприятия до 2008 года. «Очаково» в мае намерена открыть пивобезалкогольный завод в Тюмени проектной мощностью 120 млн литров пива в год. Директор ЗАО МПБК «Очаково» Владимир Антонов обосновывает выбор региона: «Тюмень отличается выгодным географическим положением. Этот город — важный транспортный узел, здесь пересекаются восточные и северные магистрали, как автомобильные, так и железнодорожные. Немаловажен и благоприятный инвестиционный климат, администрация области сама выступила с инициативой строительства завода у них». Губернатор Тюменской области Владимир Якушев пообещал продлить срок действия налоговых льгот по транспортному налогу и налогу на имущество и прибыль для строящегося предприятия до 2008 года. Второй способ — становиться физически ближе к потребителю. В 2006 году в Уральском регионе, по данным СРП, произвели 1019 млн литров пива. По уровню потребления Урал — российский лидер. Например, в ХМАО и ЯНАО оно достигает 106 литров на душу населения в год при среднероссийском показателе в 65 литров. По итогам 2006 года суммарный объем потребляемого продукта достиг 1550 млн литров. Таким образом, треть пива на Урал пока завозится. Пивными «донорами» в 2006 году были два региона: Башкирия (производство — 283 млн литров, потребление — 175 млн литров в год) и Челябинская область (390 и 320 млн литров соответственно).  Где лучше всего открыть производство в УралоЗападносибирском регионе? По чисто математическим выкладкам, самые выгодные места — ХМАО и ЯНАО: здесь пива производится не более 20 млн литров в год, а потребляется в десять раз больше. При этом ближайшее пивное производство находится в Тюмени. Оптимальные города для строительства — Сургут, Салехард, Надым. Учтем высокую платеже-способность населения, а также налоговые льготы, которые правительство северных областей наверняка предоставит компаниям (как это сделано в Тюмени). Результат: открытие завода в районе и установление отпускных цен, например, в среднем сегменте на уровне 15 — 16 рублей может сделать компанию лидером на пивном рынке субъекта. Где лучше всего открыть производство в УралоЗападносибирском регионе? По чисто математическим выкладкам, самые выгодные места — ХМАО и ЯНАО: здесь пива производится не более 20 млн литров в год, а потребляется в десять раз больше. При этом ближайшее пивное производство находится в Тюмени. Оптимальные города для строительства — Сургут, Салехард, Надым. Учтем высокую платеже-способность населения, а также налоговые льготы, которые правительство северных областей наверняка предоставит компаниям (как это сделано в Тюмени). Результат: открытие завода в районе и установление отпускных цен, например, в среднем сегменте на уровне 15 — 16 рублей может сделать компанию лидером на пивном рынке субъекта.С открытием завода «Очаково» в 2007 году объем производства пива в Уральском регионе достигнет уровня 1140 млн литров пива в год. Однако, учитывая постоянно растущий спрос, примерно треть пива попрежнему будет завозиться изза пределов региона. Новых заводов не будет Руководитель по продажам компании «Балтика» в Уральском регионе Анатолий Медведев уверен: чтобы удержать лидирующие позиции на Урале у компании достаточно мощностей Дополнительные материалы: Анатолий Медведев  — Нет, существующих и существующих мощностей вполне достаточно, чтобы обеспечить нашей продукцией весь Урал и Сибирь. Завод «Балтика-Челябинск» (до 1 января 2007 года — завод «Вена») в Челябинске входит в троку лидеров компании «Балтика»: он рассчитан на выпуск 450 млн литров пива в год. В декабре 2006 года принято решение о строительстве нового пивоваренного завода в Новосибирске, мощностью 200 млн литров. — Планирует ли руководство «Балтики» открывать новые производства в регионах УрФО? — У нас есть четыре подразделения (в Екатеринбурге, Челябинске, Тюмени и Перми) и три больших склада (в Свердловской, Челябинской областях и Пермском крае). Это помогает нам обеспечить эффективную работу системы быстрого обслуживания потребителей с сохранением стандартов качества продукции и минимальными расходами. В другие регионы УрФО наши дистрибьюторы вывозят продукцию на собственные склады, с которых отправляют ее в точки розничной торговли. Система хорошо отлажена, и если случаются перебои, то, как правило, не по нашей вине. Например, в феврале, когда на севере Урала морозы зашкаливали за 47 градусов, ГАИ перекрыла дороги и наши партнеры просто не могли пробиться через заслон. — Известно, что в стоимости пива велика логистическая составляющая. Как вы выстраиваете логистику на Урале? — 48 ассортиментных единиц: сохранится производство недорогих местных сортов («Уральский мастер», «Челябинское»), будет широко представлен ассортимент «Балтики». Оборудование и технологии позволяют нам варить на заводе любые сорта пива из портфеля компании, в том числе лицензионные, однако решение о производстве того или иного сорта принимается, исходя из предпочтений потребителей в регионе и необходимости оптимизации логистических и производственных издержек. А картина потребления пива на Урале несколько отличается от российской. Здесь больше пьют пиво низкого ценового сегмента (например, уже четвертый год лидерские позиции удерживает бренд «Уральский мастер»), меньше — премиум. Это связано с покупательной способностью населения и вкусовыми предпочтениями уральцев. Правда, в последнее время заметно перемещение спроса в пользу более качественного и, соответственно, более дорогого продукта. — Какие марки пива будут производиться на челябинском заводе «Вена»?  Лестница в небо Первый способ — медийная реклама, в первую очередь на телевидении, поскольку дает максимальный охват аудитории. С 2004 года показывать «пивные» ролики можно только после 22.0 Это нисколько не снизило их результативности: взрослая аудитория как раз в это время и смотрит телевизор. Но часть телевизионных рекламных бюджетов после введения временных ограничений осталась невостребована, игроки начали активно вкладывать деньги в наружную рекламу. В последнее время расходы пивоваров на этот сегмент растут (см. «Говорит и показывает», «Э-У» № 36 от 02.10.06, «В условиях малой видимости», «Э-У» № 47 от 18.12.06, «Никому не кабельность», «Э-У» № 7 от 19.02.07). Андрей Федорчук Рейтинг наиболее эффективных с экономической и имиджевой точки зрения способов продвижения, по версии генерального директора ООО «Патра» Андрея Федорчука Третий — поддержка праздников и фестивалей. В прошлом году спонсором дня города в Екатеринбурге стала компания «Патра», все рок-фестивали также спонсируют пивные компании. Затраты, часто с процентами, окупаются за счет продаж пива на мероприятии. Плюс — имиджевая выгода. Второй — организация лотерей, розыгрышей, акций, то есть все, что обещает покупателю некие бонусы, не вложенные напрямую в цену продукта. Потенциальный выигрыш заставляет потребителя покупать пиво, собирать крышки, этикетки, ключи. Всевозможные мелкие призы только усиливают стремление потребителя покупать и играть дальше. Четвертый — оптимизация линейки. Сейчас наступило то время, когда компании борются за место на полке: чем больше пива одного сегмента вы имеете, тем больше вам надо места, реализаторам это невыгодно, велика вероятность, что некоторые марки не будут представлены. Сокращая количество марок, компании стопроцентно сохраняют за собой место на полке. А вот организация собственного пивного фестиваля или других массовых мероприятий — акция исключительно имиджевая. Еще ни один пивной фестиваль не был прибыльным для компаний, они просто напоминают потребителю, что существуют на рынке. Карта: Расположение пивоваренных компаний на Урале Пятый — ребрендинг. Он позволяет привлечь новую аудиторию, освежить представление потребителя о бренде. Например, «Патра» в 2006 году провел ребрендинг локальных марок «Стрелец» и «Патра», что позволило ему сменить потребительскую аудиторию со средневозрастной на молодежную и повысить продажи. Мелкий и мягкий Миноритарии тормозят Береговое Противный случай Эти бы деньги, да в мирное русло Перекресток семи дорог В одной связке Урал с высоты дирижабля Порок бедности Новый первый Главная / Новости |

||

|